Hướng dẫn quyết toán thuế TNCN

Thứ ba, 22/09/2020, 08:40 GMT+7 | Xem: 698

Cá nhân có phát sinh nhiều nguồn thu nhập chịu thuế và doanh nghiệp phải thực hiện quyết toán thuế TNCN hàng năm. Hiện tại, tờ khai được sử dụng theo mẫu 05/QTT-TNCN được kê khai theo ứng dụng HTKK 4.4.3. Việc quyết toán thuế TNCN năm 2020 được thực hiện theo hướng dẫn tại Công văn số 6043/CT-TNCN ngày 18/02/2020. Cá nhân có thể chọn 1 trong 2 cách quyết toán là trực tiếp trên website thuế điện tử hoặc sử dụng phần mềm HTKK.

Cách 1: Hướng dẫn quyết toán thuế TNCN trên Website Thuế điện tử

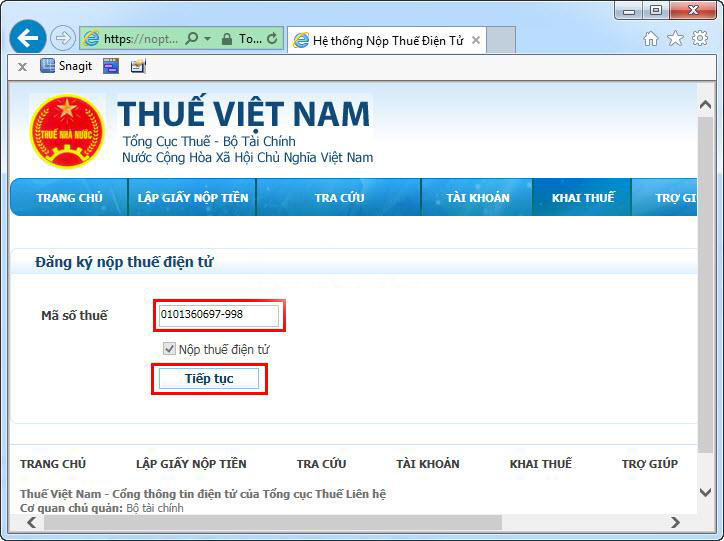

Bước 1: Truy cập website: http://thuedientu.gdt.gov.vn

Vào Hệ thống thuế điện tử → Cá nhân → Vào Đăng nhập (nhập MST, Mã kiểm tra → Tiếp tục)

Ở phần Đăng nhập: → Nhập ngày cấp MST (nếu không nhớ ngày cấp, xem hướng dẫn cách tìm phía dưới)..

Để tìm ngày cấp MST: tại trang thuedientu.gdt.gov.vn → Chọn “ Tra cứu thông tin NNT” → Nhập MST hoặc CMT → nhập mã kiểm tra → Tra cứu → Tìm ngày cấp MST và cơ quan thuế quản lý để ghi đầy đủ thông tin ở mục Đăng nhập

→ Nhập Cơ quan thuế tỉnh/thành phố, Cơ quan thuế quản lý.

Cơ quan thuế tỉnh/thành phố: Chọn Cục thuế cấpTỉnh/Thành phố của CQT quản lý cá nhân. Ví dụ nếu CQT quản lý của cá nhân là Cục thuế TP Đà Nẵng thì chọn Cục thuế TP Đà Nẵng

Cơ quan thuế quản lý: Chọn cơ quan thuế quản lý (Cục thuế hoặc chi cục thuế quản lý)

→ nhấn Đăng nhập

Bước 2: Đăng nhập → Vào Tab Quyết toán thuế

Vào Tab “Kê khai trực tuyến”: Nhập đầy đủ thông tin bắt buộc có dấu (*):- Chọn loại tờ khai (02/QTT-TNCN)– Chọn Cơ quan thuế Quyết toán: nhập vào các ô tương ứng, có 2 trường hợp:

Trường hợp 1: NNT kê khai trực tiếp với Cơ quan thuế (không khấu trừ tại nguồn).

Sau đó lựa chọn Cục thuế quản lý tổ chức chi trả (chọn cơ quan thuế ở phần tra cứu MST).

Loại tờ khai: tờ khai chính thức/bổ sung.

Trường hợp 2: NNT không kê khai trực tiếp với Cơ quan thuế (Đơn vị chi trả khấu trừ tại nguồn), sau đó khai thông tin về việc thay đổi nơi làm việc trong năm, xuất hiện 2 trường hợp.

Trường hợp 2.1: nhấn vào ô có thay đổi nơi làm việc . Sau đó khai thông tin vào ô 1 hoặc ô 2.

Tại thời điểm quyết toán người nộp thuế đang tính giảm trừ gia cảnh cho bản thân tại tổ chức chi trả. Nếu tích vào ô này thì NNT tiếp tục nhập thông tin MST của tổ chức chi trả tính giảm trừ gia cảnh cho bản thân.

Nhập Mã số thuế của Tổ chức chi trả thu nhập, nơi đăng ký GTGC cho bản thân

Tại thời điểm quyết toán người nộp thuế không làm việc cho tổ chức chi trả nào hoặc không tính giảm trừ gia cảnh cho bản thân tại bất kỳ tổ chức chi trả nào.

Nếu tích vào ô này thì NNT tiếp tục lựa chọn CQT quản lý tại nơi cư trú (tạm trú hoặc thường trú).

Trường hợp 2.2: không thay đổi nơi làm việc.Sau đó khai thông tin vào ô 3 hoặc ô 4.

Tại thời điểm quyết toán người nộp thuế vẫn còn làm việc tại tổ chức chi trả.

Nếu tích vào ô này thì NNT tiếp tục nhập MST của tổ chức chi trả để hệ thống hỗ trợ tự động xác định cơ quan thuế quyết toán.

Nhập Mã số thuế của Tổ chức chi trả thu nhập

Tại thời điểm quyết toán đã nghỉ việc và không làm việc tại bất kỳ tổ chức chi trả nào nào. Nếu tích vào ô này thì NNT tiếp tục lựa chọn cơ quan thuế quản lý tại nơi cư trú (tạm trú hoặc thường trú).

-Nhấn Tiếp tục → Đến phần Nhập dữ liệu tờ khai

→ Tiếp tục → Nhập phụ lục: 02-1/BK-QTT-TNCN và Tờ khai 02/QTT-TNCN:

Ghi chú: Trường hợp đã có file dữ liệu, Người nộp thuế tick chọn “Gửi lại file dữ liệu”

Tại Tab phụ lục 02-1/BK-QTT-TNCN (nằm ở góc trái cuối màn hình): nhấp vào và kê khai đầy đủ thông tin bắt buộc: nhập bảng kê Giảm trừ gia cảnh cho người phụ thuộc (NPT có MST : điền thông tin tại mục I, NPT chưa có MST : điền thông tin tại mục II) → Bấm Lưu bản nháp.

Tại Tab Tờ khai (nằm ở góc trái cuối màn hình): nhập thông tin liên lạc người nộp thuế, kê khai thu nhập từ tiền lương, tiền công.

Nhập thông tin liên lạc của người nộp thuế: gồm địa chỉ, quận/huyện, tỉnh/thành phố, điện thoại, email, số tài khoản ngân hàng, mở tại ngân hàng (ghi rõ 3 cấp Tên Ngân hàng, Chi nhánh , Tỉnh/Thành phố trực thuộc).

Nhập các chỉ tiêu nếu có phát sinh như sau:

Chỉ tiêu [23] : nhập tổng thu nhập phát sinh tại VN (thu nhập chịu thuế).

Chỉ tiêu [26] : nhập tổng thu nhập phát sinh ngoài VN (thu nhập chịu thuế).

Các khoản được giảm trừ:

Chỉ tiêu [31]: từ thiện, nhân đạo, khuyến học.

Chỉ tiêu [32]: các khoản đóng bảo hiểm được trừ.

Chỉ tiêu [33]: khoản đóng quỹ hưu trí được trừ.

Số thuế: điền vào chỉ tiêu sau

Chỉ tiêu [37]: số thuế đã khấu trừ (số thuế TNCN do đơn vị chi trả thu nhập khấu trừ tại nguồn của người nộp thuế trong năm, có xuất chứng từ khấu trừ thuế TNCN cho cá nhân NNT).

Chỉ tiêu [38]: số thuế đã tạm nộp (số thuế người nộp thuế đã nộp trực tiếp vào NSNN, không phải do đơn vị chi trả thu nhập khấu trừ tại nguồn).

Chỉ tiêu [39]: số thuế đã nộp ở nước ngoài được giảm trừ;

Chỉ tiêu [40]: số thuế đã khấu trừ hoặc tạm nộp trùng do quyết toán vắt năm.

Nếu có số thuế nộp thừa:

–Cá nhân có yêu cầu hoàn thuế TNCN : nhập số thuế đề nghị hoàn vào chỉ tiêu [47].

-Nếu muốn bù trừ cho khoản phải nộp NSNN khác: nhập số bù trừ vào chỉ tiêu [48]

Bước 3: In và gửi tờ khai

Để xem và in Tờ khai xml phải cài đặt iTaxViewer 1.6.3. Phần mềm iTaxview tải tại trang http://thuedientu.gdt.gov.vn

→ Bấm Lưu bản nháp + Hoàn thành kê khai → Kết xuất xml → Nộp tờ khai → Xác thực nộp tờ khai: nhập đúng mã kiểm tra → tiếp tục → xuất hiện thông báo nộp tờ khai thành công

→ In Tờ khai đã kê khai thành 2 bản (Mở file đã kết xuất xml bằng phần mềm iTaxview mới nhất) và nộp tại Cơ quan Thuế (Bộ phận một cửa).

Trường hợp muốn kiểm tra lại trạng thái Tờ khai đã gửi:

Vào Tab: Tra cứu tờ khai : Lựa chọn loại Tờ khai → Chọn ngày gửi → Tra cứu (mục đích kiểm tra Tờ khai đã được ghi nhận vào hệ thống của Cơ quan Thuế chưa).

Cách 2: Hướng dẫn làm quyết toán thuế TNCN trên phần mềm HTKK mới nhất

Bước 1: Tải về và cài đặt phần mềm quyết toán thuế TNCN

– Tải về phần mềm hỗ trợ kê khai mới nhất và đăng nhập vào phần mềm để làm quyết toán thuế TNCN: http://thuedientu.gdt.gov.vn

– Chọn “Quyết toán thuế thu nhập cá nhân” -> Chọn “Tờ khai 05/QTT-TNCN” -> Chọn “Kỳ tính thuế”, màn hình sẽ xuất hiện như hình dưới:

Hướng dẫn lập tờ khai quyết toán thuế TNCN

Chú ý: Những tổ chức, doanh nghiệp mới thành lập không từ ngày 01/01 của năm quyết toán nên không tròn năm thì click vào ô: “Quyết toán không tròn năm” và bắt buộc phải nhập vào ô lý do. Để click chọn được vào đây thì phải quay lại Bước chọn “Kỳ tính thuế” -> Phải chọn từ tháng mấy -> Thì khi vào trong tờ khai mới click được vào đây.

Bước 2: Lập tờ khai quyết toán thuế TNCN mẫu 05/QTT-TNCN

:

Cách tốt nhất là nhập dữ liệu trên Excel rồi tải lên HTKK để tránh bị lỗi font chữ và nếu có trục trặc gì cũng không bị mất dữ liệu

Chỉ cần nhập ở các phụ lục 05-1/BK-QTT-TNCN, PL 05-2/BK-QTT-TNCN và PL 05-3/BK-QTT-TNCN. Sau đó phần mềm sẽ tự động cập nhật sang “Tờ khai 05/QTT-TNCN”.

Cách lập phụ lục 05-1/BK-QTT-TNCN

Những cá nhân cư trú ký hợp đồng từ 3 tháng trở lên thì kê khai vào phụ lục này:

– Chỉ tiêu [07] đến [09]: Nhập theo từng cá nhân. Nhập MST vào chỉ tiêu [08] thì không cần nhập số CMND/CCCD/Hộ chiếu vào chỉ tiêu [09].

– Nếu muốn thêm dòng thì ấn phím “F5”. Nếu muốn xóa dòng thì ấn phím “F6”.

– Chỉ tiêu [10] – Cá nhân nào uỷ quyền cho tổ chức, doanh nghiệp quyết toán thay thì click vào ô vuông. Chi tiết xem công văn CV-801-TCT-TNCN (Phải có giấy ủy quyền theo mẫu 02/UQ-QTT-TNCN Ban hành kèm theo Thông tư số 92/2015/TT-BTC ngày15/6/2015 của Bộ Tài chính. Chi tiết về các trường hợp được ủy quyền quyết toán thuế thay được quy định tại điểm a.4, Khoản 3, Điều 21 Thông tư này).

* Phần “Thu nhập chịu thuế”:

– Chỉ tiêu [11] Tổng số: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công đã trả trong kỳ cho cá nhân cư trú có ký hợp đồng lao động từ 03 tháng trở lên, kể cả các khoản tiền lương, tiền công nhận được do làm việc tại khu kinh tế và thu nhập được miễn, giảm thuế theo Hiệp định tránh đánh thuế 2 lần.

Lưu ý: Các khoản thu nhập của cá nhân người lao động ở phụ lục 05-1/BK-QTT-TNCN này không được giảm trừ hoặc miễn thuế. Tức là Tổng thu nhập bao nhiêu thì nhập vào chỉ tiêu [11] bấy nhiêu. Cách tính:

|

Thu nhập chịu thuế

|

=

|

Tổng thu nhập

|

–

|

Các khoản được miễn thuế

|

Tổng thu nhập: Là tổng số các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà cơ quan chi trả đã trả cho cá nhân.

Các khoản được miễn thuế theo quy định: Tại Điều 3 Thông tư 111/2013/TT-BTC và Điều 12 Thông tư 92/2015/TT-BTC quy định về các khoản được miễn.

– Chỉ tiêu [12] Làm việc trong KKT: Là các khoản thu nhập chịu thuế mà doanh nghiệp trả thu nhập trả cho cá nhân do làm việc tại khu kinh tế, không bao gồm thu nhập được miễn giảm theo Hiệp định tránh đánh thuế hai lần (nếu có).

– Chỉ tiêu [13] Theo hiệp định: Là các khoản thu nhập chịu thuế làm căn cứ xét miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần.

* Phần: “Các khoản giảm trừ”

– Chỉ tiêu [15] Tổng số tiền giảm trừ gia cảnh: Là tổng các khoản giảm trừ cho bản thân người nộp thuế và các khoản giảm trừ cho người phụ thuộc. Trong đó:

+ Giảm trừ cho bản thân = 09 triệu đồng/tháng x Tổng số tháng đã tính giảm trừ trong năm.

Trường hợp cá nhân ủy quyền quyết toán cho tổ chức, doanh nghiệp thì giảm trừ cho bản thân được tính đủ 12 tháng là 108 triệu đồng/năm.

+ Giảm trừ cho người phụ thuộc = 3,6 triệu đồng/người x Tổng số tháng đã tính giảm trừ cho người phụ thuộc trong năm.

Trường hợp cá nhân ủy quyền quyết toán cho tổ chức, doanh nghiệp thì giảm trừ cho người phụ thuộc được tính đủ theo thực tế phát sinh nghĩa vụ nuôi dưỡng trong kỳ nếu cá nhân có đăng ký giảm trừ gia cảnh cho người phụ thuộc theo quy định (Điều 9 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính ).

– Chỉ tiêu [16] Từ thiện, nhân đạo, khuyến học: Là các khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người tàn tật, người già không nơi nương tựa; các khoản chi đóng góp vào các quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học được thành lập và hoạt động vì mục đích từ thiện, nhân đạo, khuyến học, không nhằm mục đích lợi nhuận (nếu có).

– Chỉ tiêu [17] Bảo hiểm được trừ: Là các khoản đóng góp bảo hiểm gồm: Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc. Cụ thể: BHXH: 8%, BHYT: 1,5%, BHTN: 1%.

– Chỉ tiêu [18] Quỹ hưu trí tự nguyện được trừ: Là tổng các khoản đóng góp vào Quỹ hưu trí tự nguyện theo thực tế phát sinh nhưng tối đa không quá 01 triệu đồng/tháng, kể cả trường hợp đóng góp vào nhiều quỹ (Điều 15 Thông tư 92/2015/TT-BTC).

– Chỉ tiêu [19] Thu nhập tính thuế: Phần mềm sẽ tự động cập nhật.

– Chỉ tiêu [20] Số thuế TNCN đã khấu trừ: Là tổng số thuế TNCN mà tổ chức, doanh nghiệp đã khấu trừ của cá nhân cư trú có hợp đồng lao động từ 03 tháng trở lên trong kỳ.

– Chỉ tiêu [21] Số thuế TNCN được giảm do làm việc trong khu kinh tế:

– Số thuế được giảm bằng 50% số thuế phải nộp của thu nhập chịu thuế cá nhân nhận được do làm việc trong khu kinh tế (nếu có).

– Chỉ tiêu [22] Tổng số thuế phải nộp: Là tổng số thuế phải nộp của cá nhân uỷ quyền quyết toán thay. Cụ thể: Chỉ tiêu [22] = ([19] x Thuế suất biểu thuế lũy tiến) – [20].

– Chỉ tiêu [23] Số thuế đã nộp thừa: Nếu xuất hiện chỉ tiêu này thì có thể xảy ra trường hợp hoàn thuế hoặc chuyển kỳ sau.

– Chỉ tiêu [24] Số thuế còn phải nộp: Nếu xuất hiện chỉ tiêu này thì tổ chức, doanh nghiệp phải đi nộp thêm tiền thuế.

Cách lập phụ lục 05-2/BK-QTT-TNCN:

Dành cho tổ chức, doanh nghiệp kê khai thu nhập đã trả cho những cá nhân không cư trú, cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng.

– Chỉ tiêu [07] đến [09]: Nhập theo từng cá nhân. Nhập MST vào chỉ tiêu [08] thì không cần nhập số CMND/Hộ chiếu vào chỉ tiêu [09].

– Nếu muốn thêm dòng thì ấn phím “F5”. Nếu muốn xóa dòng thì ấn phím “F6”.

– Chỉ tiêu [10]: Nếu là cá nhân không cư trú thì click vào ô này.

– Chỉ tiêu [11] Tổng số: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công đã trả trong kỳ cho cá nhân không cư trú, cá nhân cư trú không ký hợp đồng lao động hoặc có hợp đồng lao động dưới 03 tháng, kể cả các khoản tiền lương, tiền công nhận được do làm việc tại khu kinh tế và thu nhập được miễn, giảm thuế theo Hiệp định tránh đánh thuế 2 lần.

Lưu ý: Các khoản thu nhập của cá nhân người lao động ở phụ lục 05-2/BK-QTT-TNCN này không được giảm trừ hoặc miễn thuế. Tức là Tổng thu nhập bao nhiêu thì nhập vào chỉ tiêu [11] bấy nhiêu.

– Chỉ tiêu [12]: TNCT từ phí mua BH nhân thọ, BH không bắt buộc khác của doanh nghiệp BH không thành lập tại Việt Nam cho người lao động (nếu có).

– Chỉ tiêu [13] Làm việc trong KKT: Là các khoản thu nhập chịu thuế mà tổ chức, cá nhân trả thu nhập trả cho cá nhân do làm việc tại khu kinh tế trong kỳ, không bao gồm thu nhập được miễn giảm theo Hiệp định tránh đánh thuế hai lần (nếu có).

– Chỉ tiêu [14] Theo hiệp định: Là các khoản thu nhập chịu thuế làm căn cứ xét miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần.

– Chỉ tiêu [15] Số thuế TNCN đã khấu trừ: Là tổng số thuế thu nhập cá nhân mà tổ chức, cá nhân trả thu nhập đã khấu trừ của từng cá nhân trong kỳ.

Lưu ý: Nếu cá nhân có làm bản cam kết mẫu 02/CK-TNCN (Ban hành kèm theo Thông tư số 92/2015/TT-BTC), tức là không khấu trừ 10% thì nhập “0 đồng” vào đây.

– Chỉ tiêu [16]: Là số thuế khấu trừ từ phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp Bảo hiểm không thành lập tại Việt Nam cho người lao động (nếu có).

– Chỉ tiêu [17] Số thuế TNCN được giảm do làm việc trong khu kinh tế: Số thuế được giảm bằng 50% số thuế phải nộp của thu nhập chịu thuế cá nhân nhận được do làm việc tại khu kinh tế (nếu có).

Cách lập phụ lục 05-3/BK-QTT-TNCN:

– Tổ chức, doanh nghiệp trả thu nhập kê khai đầy đủ 100% người phụ thuộc đã tính giảm trừ trong năm 2016 vào Phụ lục bảng kê 05-3/BK-QTT-TNCN này.

– Đối với những NPT đã được cấp MST thì không phải khai đủ các thông tin định danh, chỉ cần khai thông tin tại các chỉ tiêu [06] “STT”, [07] “Họ và tên người nộp thuế”, [08] “MST của người nộp thuế”, [09] “Họ và tên người phụ thuộc”, [10] “Ngày sinh người phụ thuộc”, [11] “MST của người phụ thuộc”, [14] “Quan hệ với người nộp thuế”, [21] “Thời gian tính giảm trừ từ tháng”, [22] “Thời gian tính giảm trừ đến tháng”.

Lưu ý: Để thực hiện quyết toán thuế TNCN năm 2016 thì Người phụ thuộc phải được cấp MST (Xem hướng dẫn của Cục Thuế về cách đăng ký người phụ thuộc giảm trừ gia cảnh).

Bước 3: Hoàn thành

Sau khi đã kê khai xong 3 phụ lục thì ấn nút: “Ghi” -> Sang bên tờ khai “05-QTT-TNCN” để kiểm tra lại số liệu.

– Nếu xuất hiện chỉ tiêu [45] thì tổ chức, doanh nghiệp phải nộp thêm tiền thuếTNCN

– Nếu xuất hiện chỉ tiêu [46] thì tổ chức, doanh nghiệp theo dõi bù trừ kỳ sau hoặc làm thủ tục hoàn thuế TNCN.

Bước 4: Kết xuất dữ liệu ra file

Sau khi cập nhật dữ liệu vào các phần mềm kê khai, cá nhân thực hiện:

§ Kết xuất dữ liệu ra file: Sử dụng các chức năng của phần mềm để kết xuất dữ liệu ra file theo đúng định dạng của CQT quyđịnh.

Lưu ý: Kiểm tra số liệu khớp đúng giữa bản in ra giấy và file dữ liệu. CQT sẽ yêu cầu gửi lại file dữ liệu nếu có chênh lệch với bản giấy hoặc sai tên, sai cấu trúc, định dạng qui định.

Bước 5: Gửi file dữ liệu quyết toán đến CQT

Đối với các file dữ liệu đã được kết xuất tại Bước 3, NNT có thể gửi file đến cơ quan thuế theo một trong hai cách sau:

§ Gửi qua mạng internet: NNT truy cập trang điện tử http://thuedientu.gdt.gov.vn (phân hệ CÁ NHÂN), sử dụng chức năng Tải tờ khai để gửi file dữ liệu cho CQT và thực hiện các Bước theo hướng dẫn sử dụng phần mềm.

§ Gửi trực tiếp tại CQT hoặc qua bưu điện cùng với hồ sơ khai thuế bằng giấy: NNT ghi tệp dữ liệu vào đĩa CD hoặc USB. Tuy nhiên, CQT khuyến khích Cá nhân gửi file qua internet hoặc qua bưu điện.

Bước 6: Nộp hồ sơ quyết toán thuế

§ NNT gửi hồ sơ khai quyết toán thuế đã in đến cơ quan thuế theo các hình thức như: Nộp trực tiếp hoặc gửi qua đường bưu điện đảm bảo đúng thời hạn theo quy định của Luật thuế TNCN.

Lưu ý:

§ Đối với cá nhân có gửi hồ sơ giấy và file phải in và gửi kèm trang bìa tệp với hồ sơ giấy.

§ Đối với cá nhân chỉ gửi hồ sơ giấy không cần gửi kèm trang bìa tệp.

Bước 7: Theo dõi kết quả gửi file

§ Sau khi gửi hồ sơ quyết toán, file dữ liệu, NNT truy cập vào cổng thông tin điện tử http://thuedientu.gdt.gov.vn (phân hệ CÁ NHÂN), để theo dõi kết quả gửi tệp dữ liệu (Xem chi tiết hướng dẫn sử dụng phần mềm trên địa chỉ http://thuedientu.gdt.gov.vn (phân hệ CÁ NHÂN)

Bước 8: Điều chỉnh số liệu quyết toán

Khi có các sai sót cần điều chỉnh hoặc nhận được thông báo cần điều chỉnh của CQT, cá nhân thực hiện kê khai quyết toán, kết xuất lại tệp dữ liệu và gửi cho CQT. Các Bước thực hiện bắt đầu từ Bước 1 đến Bước 6.

Lưu ý: Ghi nhớ tên file điều chỉnh để copy hoặc gửi đúng tệp dữ liệu đã điều chỉnh.

4. Thời hạn nộp tờ khai quyết toán thuế TNCN năm 2019:

– Theo khoản 2 Điều 16 Thông tư 156/2013/TT-BTC được sửa đổi bởi khoản 3 Điều 21 Thông tư 92/2015/TT-BTC, thời hạn nộp hồ sơ khai quyết toán thuế chậm nhất là ngày thứ 90 kể từ ngày kết thúc năm dương lịch.. (tức là ngày 30/3/2020)

* Thời hạn nộp thuế

Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai quyết toán thuế.

Như vậy, đối với cá nhân tự quyết toán thuế trực tiếp với cơ quan thuế thì thời hạn nộp hồ sơ khai quyết toán thuế và nộp thuế thu nhập cá nhân năm 2019 chậm nhất là ngày 30/3/2020.

Những quy định, hướng dẫn mới nhất của Tổng cục thuế về thuế TNCN

Ngày 18 tháng 02 năm 2020, Cục thuế TP Hà Nội đã ban hành công văn số 6043/CT-TNCN V/v quyết toán thuế TNCN năm 2019 và cấp MST NPT. Theo đó công tác quyết toán thuế Thu nhập cá nhân (QTT TNCN) năm 2019, cấp MST cho người phụ thuộc (NPT) của các cơ quan, đơn vị, đoàn thể, doanh nghiệp, tổ chức kinh tế, cá nhân trả thu nhập gọi chung là các tổ chức trả thu nhập và cá nhân quyết toán thuế Thu nhập cá nhân tiếp tục thực hiện theo hướng dẫn tại công văn số 6043/CT-TNCN ngày 18/02/2020 của Cục thuế TP Hà Nội. Tải về công văn ở đây: cv 6043 huong dan qtt tncn va cap mst npt

Để đảm bảo quyết toán thuế TNCN được thực hiện đúng quy định, Cục thuế TP Hà Nội đề nghị các tổ chức trả thu nhập và cá nhân QTT TNCN lưu ý một số nội dung như sau:

1. Đảm bảo 100% người nộp thuế kê khai đầy đủ mã số thuế (MST) tại các bảng kê 05-1/BK-QTT-TNCN, 05-2/BK-QTT-TNCN của Tờ khai quyết toán thuế TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC , trường hợp người nộp thuế chưa được cấp MST thì các tổ chức trả thu nhập khẩn trương làm thủ tục để được cơ quan thuế cấp MST trước khi thực hiện quyết toán thuế TNCN năm 2018.

Kê khai đầy đủ các cá nhân nhận thu nhập chịu thuế tại đơn vị, kể cả các trường hợp chưa đến mức khấu trừ thuế và các trường hợp chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ 10% nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế (cá nhân có thu nhập này phải làm cam kết gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân).

2. Các tổ chức không phát sinh chi trả thu nhập thì không phải Quyết toán thuế TNCN, các tổ chức có chi trả thu nhập nhưng không phát sinh thuế TNCN thì vẫn phải thực hiện quyết toán thuế TNCN.

3. Trường hợp 1 cá nhân nhận hộ thu nhập chịu thuế cho nhiều cá nhân đề nghị các tổ chức trả thu nhập tách riêng thu nhập chịu thuế của từng cá nhân khi thực hiện kê khai quyết toán thuế TNCN nhằm phản ánh đúng thu nhập chịu thuế của từng cá nhân.

4. Cá nhân khi có đăng ký và thay đổi thông tin người phụ thuộc đề nghị thực hiện kê khai theo mẫu 20/ĐK-TCT ban hành kèm theo Thông tư 95/2016/TT-BTC ngày 28/06/2016 của Bộ Tài Chính.

5. Các tổ chức chưa sử dụng chữ ký số thực hiện kê khai, gửi tờ khai QTT TNCN, tờ khai cấp mã số thuế cho người phụ thuộc tại địa chỉ http://thuedientu.gdt.gov.vn và nộp hồ sơ giấy tại bộ phận một cửa cho cơ quan thuế.

Các tổ chức sử dụng chữ ký số thực hiện kê khai, gửi tờ khai thuế và tờ khai QTT TNCN tại địa chỉ https://nhantokhai.gdt.gov.vn và không phải nộp tờ khai thuế bản giấy cho cơ quan thuế.

Tổng cục thuế đã hỗ trợ người nộp thuế để các cá nhân có nhiều nguồn thu nhập có thể xác định được nơi nộp hồ sơ quyết toán thuế TNCN một cách dễ dàng, chính xác chỉ bằng các nút tích, lựa chọn đơn giản trên ứng dụng nhằm tránh mất thời gian và công sức của người nộp thuế khi xác định nơi nộp hồ sơ QTT TNCN.

6. Để tránh ùn tắc trong công tác nhận hồ sơ quyết toán thuế năm 2018 đề nghị các tổ chức trả thu nhập và cá nhân nộp hồ sơ QTT TNCN nên nộp hồ sơ quyết toán thuế sớm, tránh nộp hồ sơ dồn vào những ngày cuối cùng của thời hạn nộp hồ sơ QTT TNCN 01/04/2019.

7. Trường hợp cá nhân có phát sinh hoàn thuế thu nhập cá nhân nhưng chậm nộp tờ khai quyết toán thuế theo quy định thì không áp dụng phạt đối với vi phạm hành chính khai quyết toán thuế quá thời hạn. Do đó đối với các cá nhân có số thuế nộp thừa có yêu cầu hoàn thuế thì nên nộp sau ngày 01/04/2019.

Những lưu ý khi xác định số thuế TNCN

Thu nhập chịu thuế phải quyết toán năm 2018 là tổng thu nhập từ tiền lương, tiền công mà cá nhân thực nhận từ 1/1/2018 đến 31/12/2018.

Đối với khoản tiền nhà ở, điện, nước và các dịch vụ kèm theo (nếu có) không bao gồm: khoản lợi ích về nhà ở, điện nước và các dịch vụ kèm theo (nếu có) đối với nhà ở do người sử dụng lao động xây dựng để cung cấp miễn phí cho người lao động làm việc tại khu công nghiệp; nhà ở do người sử dụng lao động xây dựng tại khu kinh tế, địa bàn có điều kiện kinh tế xã hội khó khăn, địa bàn có điều kiện kinh tế đặc biệt khó khăn cung cấp miễn phí cho người lao động làm việc tại đó.

Trường hợp cá nhân ở tại trụ sở làm việc thì thu nhập chịu thuế căn cứ vào tiền thuê nhà, hoặc chi phí khấu hao, tiền điện, nước và các dịch vụ khác tính theo tỷ lệ giữa diện tích cá nhân sử dụng với diện tích trụ sở làm việc.

Khoản tiền thuê nhà, điện nước và các dịch vụ kèm theo (nếu có) đối với nhà ở do đơn vị sử dụng lao động trả thay tính vào thu nhập chịu thuế theo số thực tế trả thay, nhưng không vượt quá 15% tổng thu nhập chịu thuế phát sinh (chưa bao gồm tiền thuế nhà, điện nước và dịch vụ kèm theo (nếu có) tại đơn vị không phân biệt nơi trả thu nhập.

Các khoản phụ cấp, trợ cấp không tính vào thu nhập chịu thuế được tổng hợp tại danh mục tổng hợp các khoản phụ cấp, trợ cấp do cơ quan nhà nước có thẩm quyền ban hành làm cơ sở xác định thu nhập chịu thuế TNCN từ tiền lương, tiền công.

Lưu ý về các khoản giảm trừ

Giảm trừ gia cảnh cho bản thân, người nộp thuế có nhiều nguồn thu nhập thì lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi. Trường hợp trong kỳ tính thuế, cá nhân cư trú chưa tính giảm trừ gia cảnh cho bản thân, hoặc tính giảm trừ gia cảnh cho bản thân chưa đủ 12 tháng thì được tính đủ 12 tháng nếu thực hiện quyết toán thuế theo quy định.

Về giảm trừ gia cảnh cho người phụ thuộc, việc giảm trừ gia cảnh cho người phụ thuộc mà người nộp thuế có nghĩa vụ nuôi dưỡng được tính kể từ tháng có phát sinh nghĩa vụ nuôi dưỡng theo hướng dẫn tại Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính và Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính.

Để được giảm trừ gia cảnh cho người phụ thuộc khi người phụ thuộc đã đăng ký và có đầy đủ hồ sơ chứng minh người phụ thuộc theo quy định tại điểm g, khoản 1, Điều 9 Thông tư số 111/2014/TT-BTC ngày 15/8/2013 của Bộ Tài chính thì được tính giảm trừ gia cảnh trong năm 2017, kể cả trường hợp người phụ thuộc chưa được cơ quan thuế cấp mã số thuế.

Mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế trong năm tính thuế. Trường hợp nhiều người nộp thuế có chung người phụ thuộc phải nuôi dưỡng thì người nộp thuế tự thỏa thuận để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

Điều kiện để xác định người khuyết tật, không có khả năng lao động là người phụ thuộc: Người khuyết tật, không có khả năng lao động theo hướng dẫn tại tiết điểm đ, khoản 1, Điều 9 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính là những người thuộc diện điều chỉnh của pháp luật về người khuyết tật, người mắc bệnh hiểm nghèo và không có khả năng lao động./.

Các bạn có thể tham khảo slide hướng dẫn quyết toán thuế TNCN của Cục thuế Hà Nội hướng dẫn cho các doanh nghiệp từ ngày 14/03/2019: https://drive.google.com/file/d/19XcU-ZaehSyq_olCA0DJ0C0EiGOBiEvS/view

Một số câu hỏi, giải đáp và hướng dẫn mới nhất cập nhật từ Tổng cục thuế

Công ty tôi mới thành lập vào tháng 06/2017, từ tháng 6/2017 đến tháng 12/2017 và không có đối tượng nào phải nộp thuế TNCN (thu nhập dưới 9 triệu/tháng). Vậy Công ty tôi có phải khai quyết toán thuế TNCN không?

Theo khoản 1, Điều 21 Thông tư số 92 năm 2015 của Bộ Tài chính thì tổ chức trả thu nhập từ tiền lương, tiền công không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế có trách nhiệm khai quyết toán thuế và quyết toán thuế thay cho cá nhân có uỷ quyền. Do đó, Công ty bạn phải thực hiện khai quyết toán thuế năm 2017 theo quy định.

Tôi là một Chuyên gia nước ngoài thuộc thành viên của tổ chức phi Chính Phủ đang thực hiện dự án viện trợ cho các cháu bị chất độc da cam tại Việt Nam, tôi được biết Chính Phủ Việt Nam có chế độ miễn thuế TNCN cho các chuyên gia nước ngoài. Vậy xin hỏi tôi phải làm những hồ sơ gì để được miễn thuế TNCN?

Căn cứ khoản 1, Điều 2 Thông tư số 96 năm 2016 của Bộ Tài chính quy định về hồ sơ miễn thuế đối với Chuyên gia nước ngoài được miễn thuế thu nhập cá nhân theo quy định tại Quyết định số 06 năm 2016 của Thủ tướng Chính phủ bao gồm:

– Xác nhận Chuyên gia nước ngoài và đề nghị miễn thuế thu nhập cá nhân của Cơ quan chủ quản hoặc của Chủ khoản viện trợ phi Chính phủ nước ngoài đối với thu nhập từ việc trực tiếp thực hiện chương trình, dự án phi Chính phủ nước ngoài tại Việt Nam của Chuyên gia nước ngoài theo mẫu quy định;

– Các tài liệu liên quan như: Bản sao Quyết định phê duyệt chương trình, dự án viện trợ phi Chính phủ nước ngoài tại Việt Nam.; Bản sao Văn kiện chương trình, dự án được cơ quan có thẩm quyền của Việt Nam phê duyệt; Bản sao hợp đồng ký giữa Chuyên gia nước ngoài với Tổ chức phi Chính phủ nước ngoài hoặc với Cơ quan chủ quản hoặc với Chủ khoản viện trợ phi Chính phủ nước ngoài.

Đối tượng nào phải thực hiện quyết toán thuế TNCN 2018?

Tiết a.3. điểm a khoản 2 Điều 16 Thông tư 156/2013/TT-BTC được sửa đổi bởi khoản 3 Điều 21 Thông tư 92/2015/TT-BTC quy định: Cá nhân cư trú có thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế nếu có số thuế phải nộp thêm hoặc có số thuế nộp thừa đề nghị hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo phải khai quyết toán trực tiếp với cơ quan thuế, trừ các trường hợp sau:

– Cá nhân có số thuế phải nộp nhỏ hơn số thuế đã tạm nộp mà không có yêu cầu hoàn thuế hoặc bù trừ thuế vào kỳ sau.

– Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một đơn vị mà có thêm thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng, đã được đơn vị trả thu nhập khấu trừ thuế tại nguồn theo tỷ lệ 10% nếu không có yêu cầu thì không quyết toán thuế đối với phần thu nhập này.

– Cá nhân được người sử dụng lao động mua bảo hiểm nhân thọ (trừ bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm mà người sử dụng lao động hoặc doanh nghiệp bảo hiểm đã khấu trừ thuế thu nhập cá nhân theo tỷ lệ 10% trên khoản tiền phí bảo hiểm tương ứng với phần người sử dụng lao động theo hướng dẫn tại khoản 2 Điều 14 Thông tư 92/2015/TT-BTC thì không phải quyết toán thuế đối với phần thu nhập này.

Như vậy, cá nhân cư trú có thu nhập từ tiền lương, tiền công đã nộp đủ số thuế thu nhập trong năm 2019 thì không phải quyết toán (không nộp thừa, không nộp thiếu).

Quyết toán thuế TNCN đối với lao động có thu nhập từ tiền lương theo thang bảng lương và tiền lương khuyến khích theo doanh số?

Theo hướng dẫn tại Công văn 19465/2017/CT-TTHT của Cục Thuế Hà Nội về quyết toán thuế TNCN thì doanh nghiệp thực hiện tổng hợp các khoản tiền lương theo thang bảng lương và tiền lương khuyến khích theo doanh số để khấu trừ và kê khai thuế TNCN đối với tiền lương, tiền công, cụ thể:

Khi chi trả khoản tiền lương, tiền công cho người lao động có ký hợp đồng lao động từ 3 tháng trở lên thì doanh nghiệp thực hiện khấu trừ thuế TNCN theo biểu lũy tiến từng phần trước khi chi trả.

Khi chi trả khoản tiền lương, tiền công cho người lao động không ký hợp đồng lao động hoặc có ký hợp đồng lao động dưới 3 tháng có tổng mức trả thu nhập từ 2 triệu đồng/lần trở lên thì doanh nghiệp khấu trừ thuế theo mức 10% trên thu nhập trước khi chi trả.

Khi quyết toán thuế TNCN, doanh nghiệp kê khai người lao động ký hợp đồng lao động 3 tháng trở lên vào bảng kê 05-1/BK-QTT-TNCN và kê khai người lao động không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng vào bảng kê 05-2/BK-QTT-TNCN.

Cá nhân làm việc ở công ty A đến tháng 3/2017, sau đó, đến tháng 4/2017 bắt đầu làm tại công ty B cho đến hết năm 2017 thì có thể ủy quyền cho công ty B quyết toán thuế TNCN không?

Căn cứ Khoản 3 Điều 21 Thông tư 92/2015/TT-BTC, cá nhân có thu nhập từ tiền lương, tiền công từ 2 nơi trở lên trong năm nếu thuộc trường hợp phải quyết toán thuế TNCN thì phải trực tiếp quyết toán thuế với cơ quan thuế, chứ không được ủy quyền quyết toán thuế cho tổ chức, đơn vị chi trả thu nhập thực hiện thay.

Cá nhân cần thực hiện thủ tục sau: Chuẩn bị hồ sơ gồm (Tờ khai quyết toán thuế mẫu số 02/QTT-TNCN (file đính kèm); Mẫu số 02-1/BK-QTT-TNCN nếu có đăng ký giảm trừ gia cảnh cho người phụ thuộc; Bản chụp các chứng từ chứng minh số thuế đã khấu trừ, đã tạm nộp trong năm, số thuế đã nộp ở nước ngoài (nếu có). Cá nhân cam kết chịu trách nhiệm về tính chính xác của các thông tin trên bản chụp đó).

Trường hợp tổ chức trả thu nhập không cấp chứng từ khấu trừ thuế cho cá nhân do tổ chức trả thu nhập đã chấm dứt hoạt động thì cơ quan thuế căn cứ cơ sở dữ liệu của ngành Thuế để xem xét xử lý hồ sơ quyết toán thuế cho cá nhân mà không bắt buộc phải có chứng từ khấu trừ thuế.

Trường hợp, theo quy định của luật pháp nước ngoài, cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp, người nộp thuế có thể nộp bản chụp Giấy chứng nhận khấu trừ thuế (ghi rõ đã nộp thuế theo tờ khai thuế thu nhập nào) do cơ quan trả thu nhập cấp hoặc bản chụp chứng từ ngân hàng đối với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế.

Bản chụp các hóa đơn chứng từ chứng minh khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học (nếu có).

Trường hợp cá nhân nhận thu nhập từ các tổ chức quốc tế, đại sứ quán, lãnh sự quán và nhận thu nhập từ nước ngoài phải có tài liệu chứng minh về số tiền đã trả của đơn vị, tổ chức trả thu nhập ở nước ngoài.

Nơi nộp hồ sơ: Tại chi cục thuế cá nhân cư trú (nơi thường trú hoặc tạm trú)

Theo quy định pháp luật, người lao động làm việc từ 2 nơi trở lên trong năm không được ủy quyền quyết toán thuế TNCN cho tổ chức, đơn vị chi trả thu nhập, bên kế toán “đã lỡ” thực hiện quyết toán thuế thì phải xử ý như thế nào?

Căn cứ Công văn 527/CT-TTHT năm 2017 của Cục Thuế Hà Nội về quyết toán thuế TNCN, cá nhân sau khi đã ủy quyền quyết toán thuế, tổ chức, cá nhân trả thu nhập đã thực hiện quyết toán thuế thay cho cá nhân, nếu phát hiện cá nhân thuộc diện trực tiếp quyết toán thuế với cơ quan thuế thì tổ chức, cá nhân trả thu nhập không điều chỉnh lại quyết toán thuế TNCN, chỉ cấp chứng từ khấu trừ thuế cho cá nhân theo số quyết toán và ghi vào góc dưới bên trái của chứng từ khấu trừ thuế nội dung: “Công ty … đã quyết toán thuế TNCN thay cho Ông/Bà …. (theo ủy quyền) tại dòng (số thứ tự) … của Bảng kê 05A/BK-TNCN” để cá nhân trực tiếp quyết toán thuế với cơ quan thuế.

Quyết toán thuế TNCN 2017 như thế nào đối với người nước ngoài cư trú tại Việt Nam vừa có thu nhập tại nước ngoài, vừa có thu nhập tại Việt Nam?

Đối với thu nhập tại nước ngoài, cơ quan chi trả ở nước ngoài đã khấu trừ thuế TNCN thì được trừ số thuế TNCN ở nước ngoài vào số thuế TNCN phải nộp ở Việt Nam.

Trường hợp, theo quy định của luật pháp nước ngoài, cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp, người nộp thuế có thể nộp bản chụp thư xác nhận của cơ quan chi trả ghi rõ số thuế TNCN đã khấu trừ và đã nộp thuế theo tờ khai thuế thu nhập nào trong hồ sơ khai quyết toán thuế TNCN.

Căn cứ Công văn 62383/CT-TTHT năm 2017 của Cục Thuế Hà Nội về thu nhập chịu thuế thu nhập cá nhân.

Trường hợp nào được ủy quyền quyết toán thuế TNCN?

Cá nhân được ủy quyền quyết toán thuế qua doanh nghiệp (hoặc cơ quan) trả thu nhập gồm: Cá nhân chỉ có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 3 tháng trở lên tại một doanh nghiệp trả thu nhập và thực tế đang làm việc tại doanh nghiệp đó vào thời điểm ủy quyền quyết toán thuế, kể cả trường hợp cá nhân làm việc không đủ 12 tháng trong năm tại tổ chức, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng đã được đơn vị trả thu nhập khấu trừ đủ thuế 10% mà cá nhân đó không có yêu cầu quyết toán thuế đối với phần thu nhập này.

Trường hợp doanh nghiệp trả thu nhập có số lượng lớn người lao động ủy quyền quyết toán thuế, thì doanh nghiệp trả thu nhập có thể lập danh sách các cá nhân ủy quyền, trong đó phản ánh đầy đủ các nội dung tại mẫu số 02/UQ-QTT-TNCN, đồng thời cam kết tính chính xác, trung thực và chịu trách nhiệm trước pháp luật về số liệu, nội dung trong danh sách.

Lưu ý, doanh nghiệp trả thu nhập chỉ thực hiện nhận ủy quyền quyết toán thay cho cá nhân đối với phần thu nhập từ tiền lương, tiền công mà cá nhân nhận được từ doanh nghiệp trả thu nhập (trừ trường hợp các doanh nghiệp trong năm có chia, tách, hợp nhất, sáp nhập, chuyển đổi và trường hợp người lao động điều chuyển giữa các doanh nghiệp trong cùng một hệ thống như: Tập đoàn, tổng công ty, công ty mẹ – con, trụ sở chính và chi nhánh).

Cá nhân được doanh nghiệp sử dụng lao động mua bảo hiểm nhân thọ (trừ bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm mà doanh nghiệp bảo hiểm đã khấu trừ thuế TNCN theo tỷ lệ 10% trên khoản tiền phí bảo hiểm tương ứng với phần người sử dụng lao động theo hướng dẫn tại Khoản 2, Điều 14 Thông tư số 92/2015/TT-BTC thì không phải quyết toán thuế đối với phần thu nhập này.

Cá nhân ủy quyền cho doanh nghiệp trả thu nhập quyết toán thay theo mẫu số 02/UQ-QTT-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC, kèm theo bản chụp hóa đơn, chứng từ chứng minh đóng góp từ thiện, nhân đạo, khuyến học (nếu có).

Trường hợp nào không được ủy quyền quyết toán thuế?

Theo hướng dẫn của Tổng cục Thuế, cá nhân đảm bảo điều kiện được ủy quyền, nhưng đã được doanh nghiệp trả thu nhập cấp chứng từ khấu trừ thuế TNCN thì không ủy quyền quyết toán thuế cho doanh nghiệp trả thu nhập (trừ trường hợp doanh nghiệp trả thu nhập đã thu hồi và hủy chứng từ khấu trừ thuế đã cấp cho cá nhân).

Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 3 tháng trở lên tại một đơn vị, nhưng vào thời điểm ủy quyền quyết toán thuế không làm việc tại doanh nghiệp đó.

Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 3 tháng trở lên tại một đơn vị, đồng thời có thu nhập vãng lai chưa khấu trừ thuế hoặc khấu trừ thuế chưa đủ (bao gồm trường hợp chưa đến mức khấu trừ và đã đến mức khấu trừ nhưng không khấu trừ).

Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 3 tháng trở lên tại nhiều nơi.

Cá nhân chỉ có thu nhập vãng lai đã khấu trừ thuế theo tỷ lệ 10% (kể cả trường hợp có thu nhập vãng lai duy nhất tại một nơi).

Cá nhân cư trú có thu nhập từ tiền lương, tiền công đồng thời thuộc diện xét giảm thuế do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo thì không ủy quyền quyết toán thuế mà cá nhân tự khai quyết toán thuế kèm theo hồ sơ xét giảm thuế theo hướng dẫn tại khoản 1 Điều 46 Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính.